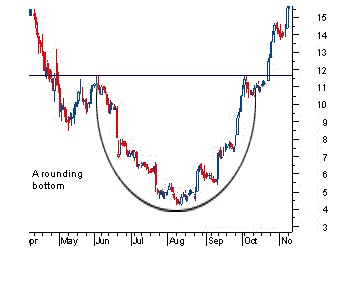

کف مدور

RoundingBottom or Saucer Bottom

کف مدور یک الگوی بازگشتی بلندمدت است که آن را در نمودارهای هفتگی در بهترین وضعیت می توان دید. به این الگو کفنعلبکی هم می گویند و نشاندهنده یک دوره طولانی تثبیت است که تورش افتان را به تورش خیزان تبدیل می کند.

به مشخصات این الگو در زیر اشاره می کنیم:

1. روند قبلی : این الگو بازگشتی است. پس باید از قبل روندیدر منحنی شکل گرفته باشد تا برگردد. در حالت ایده آل، پایین منحنی در کف مدور یکناحیه کف برای منحنی می سازد. در عمل این کف تشکیل می شود و سهام ماه ها در اینمحدوده معامله می شود تا الگو را فرم دهد. البته وقتی که در نهایت کف مدور شکل میگیرد، این کف ممکن است پایین ترین کف ماه های گذشته نباشد.

2. نزول : اولین قسمت کف مدور نزولی است که منجر به تشکلپایین الگو می شود. این نزول ممکن است اشکال مختلفی داشته باشد: بعضی از اشکال آندندانه دار است که بالا و پایین های ریزی دارد و برخی دیگر نرم تر حرکت می کند.

3. کف : پایین الگوی کف مدور ممکن است شبیه V باشد ولی نباید خیلی تند و تیز بوده و باید حداقل طی چند هفتهتشکیل شود. با توجه به این که قیمت ها در یک روند طولانی افت می کنند احتمال تشکیلاوج فروش وجود دارد که می تواند لبه هایی به سمت پایین درست کند.

4. صعود : پس از تشکیل کف خیز قسمت راست الگو را شکل میدهد و باید به اندازه همان مدتی که منحنی سقوط می کرده طول بکشد. وقتی که صعودخیلی سریع اتفاق افتد، اعتبار الگوی کف مدور با تردید روبرو می شود.

5. شکست : صعود نمودار وقتی تایید می شود که منحنی نقطهشروع افت ابتدای الگو را به بالا بشکند. این سطح، پس از شکست می تواند به حمایت تبدیلشود. اما کف های مدور الگوهای بلند مدت بازگشتی هستند و این حمایت جدید خیلی همحایز اهمیت نیست.

6. حجم : در یک الگوی ایده آل، حجم معاملات الگوی قیمترا دنبال می کند؛ یعنی در ابتدای نزول حجم معاملات بالا است و در انتهای آن حجمکاهش می یابد و دوباره در صعود منحنی، حجم نیز بالا می رود. البته سطح حجم در نزولها خیلی مهم نیست ولی در صعود منحنی، حجم باید زیادشود بطوری که افزایش حجم درشکست اهمیت زیادی پیدا می کند.

الگوی کف مدور را می توان مثل سر و شانه پایینی تصور کرد که شانههایش را نمی توان بخوبی تفکیک کرد. سر در کف قرار می گیرد و تقریبا وسط الگو است.این دو الگوها، رفتارهای حجمی مشابه هم دارند و با شکست مقاومت تایید می شوند. بااین که ترجیح می دهیم تقارن در الگو حفظ شود ولی ممکن است چپ و راست آن در زمان وبا شیب متفاوتی تشکیل شوند. مهم این است که کلیات الگو را درک کنیم.

سهم AMGN پس از یک دوره طولانیتثبیت مثال مناسبی از کف مدور تشکیل داده است. در طول 1996 سهام در بازه محدود بین16.63 و 1.83 معامله می شده است. این وضعیت کم نوسان تا اواسط 1997 ادامه داشتهاست و در ماه اوت منحنی پس از شکست حمایت تا کف 12 نزول کرد:

§ روند قبلی : با شکست حمایت 12.83به نظر می رسید که یک روندنزولی شکل گرفته است. با این که نزول خیلی هم تیز نبود کف تشکیل شده یک الگوی 52هفته ای بود. قطعا AMGN در روند صعودی قرارنداشت.

§ نزول : سهام از 17 تا 11.22 نزول کرد و یک جفت چکش دراکتبر 1998 تشکیل شد و انتهای نزول را مشخص کرد.(پیکان قرمز)

§ کف : قبل از چکش ها سهام به مدت 6 هفته پیرامون 12معامله می شد. سپس وقتی با حجم معامله زیاد و شکاف رو به بالا ادامه پیدا کرد حدسزده می شد که کف منحنی شکل گرفته است. پس از یک صعود کوتاه دوباره قیمت های پایینرا امتحان کرد و کف بالاتری در 11.56 به ثبت رساند.

§ صعود : بلافاصله پس از کف دوم در 11.66 صعود آغاز شدو حجم معاملات بالا رفت. در ماه مارس صعود بزرگی با بالاترین حجم معاملات 4 ماهگذشته صورت گرفت. (پیکان سبز)

§ در ماه می سال 1997مقاومت 17 به عنوان خط تاییدیالگو عمل کرد. در جولای 1998 منحنی مقاومت را همراه با افزایش حجم شکست. قله جدیدشاخص OBV نیز این شکست را تاییدمی کند.

§ پس از شکست مقاومت، این خط به حمایت منحنی تبدیلشد و یک بار نیز آزموده شد و منحنی یک بار پایین تر از آن قرار گرفت. در طول 6 ماهمنحنی از 11.66 تا 19.84 بالا آمد پس انتظار چنین بازگشت جزئی را داشتیم.